きし

きしこんにちは。栃木・宇都宮のマロニエ会計事務所です。

海外進出している企業の方はタックスヘイブン対策税制という言葉を耳にしたことがあるのではないでしょうか。

税金が非常に安いもしくは無税の国に所得を移転するという租税回避行為を防止するために、日本だけではなく世界的な動きとしてタックスヘイブン対策税制の導入が進んでいます。

しかし、タックスヘイブン対策税制は非常に複雑であり、改正も頻繁に行われています。

そして、度重なる改正の結果、タックスヘイブン対策税制は大手のグローバル企業だけではなく、海外進出している中小企業も検討が必須の状況になっています。

タックスヘイブン対策税制が発動されてしまうと、不測の税負担が生じることになり、企業の資金繰りを悪化させる要因にもなります。

きし

きしそこで本記事では、不測の税負担を防止していただくために、なるべくわかりやすく、タックスヘイブン対策税制の仕組みや具体的な検討方法を解説していきます。

【本記事の前提】

本記事は令和7年4月1日時点施行の日本税法等に基づいて記載しております。

なお、本記事については、分かりやすさ重視のために実際の取り扱いを簡略化して記載している項目が多くなっています。

そのため、具体的にタックスヘイブン対策税制の検討を行う際には、改めて根拠法令や顧問税理士などへの確認を必ず行うようにしてください。

また、本税制はタックスヘイブン対策税制、外国子会社合算税制、CFC税制と複数の名称がありますがどれも同じ税制を指しています。現行法令では外国子会社合算税制が正式名称ではありますが、制度趣旨を強調するために本記事ではあえてタックスヘイブン対策税制と呼ぶことにします。

タックスヘイブン対策税制の趣旨

世界には法人税率が低いもしくは無税の国(軽課税国)が存在しています。このような軽課税国をタックスヘイブンと呼びます。そして、先進国の企業や富裕層がタックスヘイブンに子会社などを設立して所得を軽課税国に移転し、国際的な租税回避を行う事例が増えています。

そこでタックスヘイブン対策税制は、軽課税国に海外子会社を設立してそこに所得を移転しているような場合に、親会社や出資者の国で海外子会社の所得を合算して課税して、課税逃れを防止することを目的としています。

【7つのステップで判定】タックスヘイブン対策税制の適用対象かチェックしよう

では、タックスヘイブン対策税制の具体的な検討ステップを解説していきます。

全体像については以下の財務省の資料が分かりやすいです。

上記図の左側から順にステップごとに概要と注意点を解説していきます。

Step1. 外国関係会社の特定

まず、タックスヘイブン対策税制の適用対象となりうる会社である「外国関係会社」があるかどうかを特定します。

外国関係会社とは、「日本の居住者・内国法人等が合計で50%超を直接及び間接に保有 又は 実質的に支配」している外国法人をいいます。

要は日本資本が50%超入っているような外国の企業を指します。日本の親会社が100%出資して設立した外国法人が典型例です。

また、50%超の資本関係がなくとも、実質的にその外国法人を支配しているような場合も外国関係会社に該当します。例えば、内国法人が外国法人の財産の処分の方針のおおむね全部を決定することができる旨の契約などが存在すると、実質的な支配関係があると判断されます。

以下の例で考えてみましょう。

この外国法人C社は、外国関係会社に該当するでしょうか?答えはYESです。

A社⇒B社で50%超、B社⇒C社で50%超を所有しており、50%超の関係が連鎖しているため、外国法人C社は内国法人A社にとって外国関係会社となります。 60%×70%=42%と掛け算で判定しない点に注意しましょう。

では、以下の例の外国法人C社はどうでしょう?

このケースの外国法人C社は、内国法人A社にとって外国関係会社に該当しません。 A社⇒B社の時点で50%超の関係がなく、連鎖が途切れているためです。

Step2. 納税義務者の特定

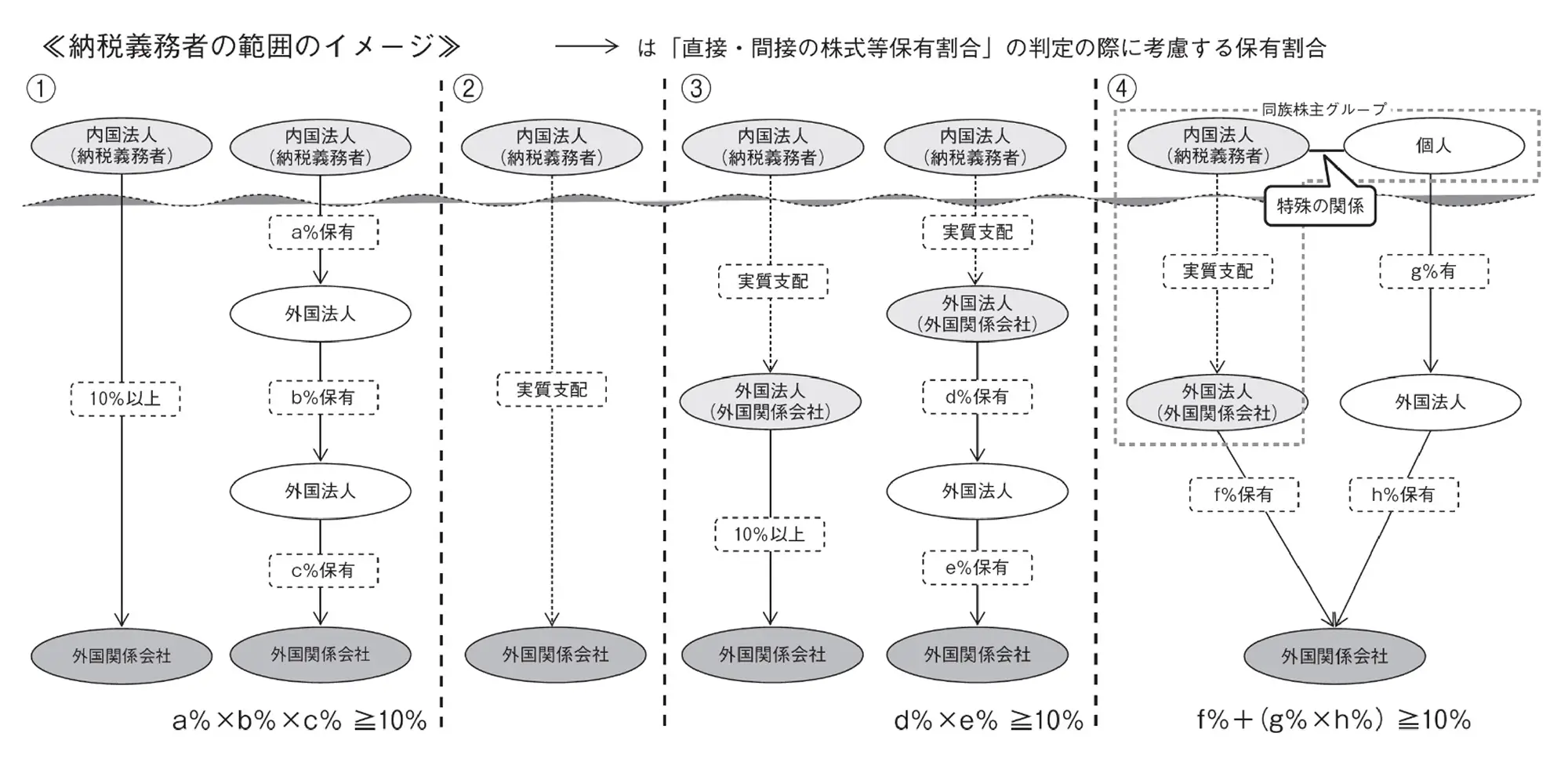

外国関係会社が存在することが分かったら、次はタックスヘイブン対策税制により日本で課税される納税義務者を特定します。 タックスヘイブン対策税制により日本で課税される納税義務者は以下の通りです。

- 外国関係会社に対する直接・間接の株式等保有割合が10%以上である日本の居住者、内国法人

- この10%判定の場合の間接保有割合は掛け算方式で判定します。外国関係会社の判定の際の連鎖方式とは異なるため注意が必要です。

- 外国関係会社との間に実質支配関係がある日本の居住者、内国法人

- 実質支配関係の考え方は、外国関係会社の判定の際の考え方と同じです。

- 日本の居住者、内国法人との間に実質支配関係がある外国法人の外国関係会社に対する直接・間接の株式等保有割合が10%以上である場合における当該日本の居住者、内国法人(①に掲げるものを除く)

- 直接・間接の株式等保有割合が10%以上である一の同族株主グループに属する日本の居住者、内国法人(直接・間接の株式等保有割合が零を超えるものに限り、①及び③に掲げるものを除く)

財務省の解説資料が分かりやすいので、参考情報として以下に示します。

Step3. 特定外国関係会社の判定

外国関係会社の中でも、ペーパーカンパニーやブラックリスト国と呼ばれる国に所在している外国関係会社は「特定外国関係会社」と判定され、他の外国関係会社よりも厳しい課税措置が待っています。

特定外国関係会社に該当してしまうと、原則としてその外国企業の全ての所得が日本の親会社で合算課税されます。

ただし、当該外国関係会社の租税負担割合が27%以上の場合には、日本での合算課税は行われません。特定外国関係会社に該当するような少し怪しい外国企業でも現地で一定以上の納税が行われていれば、租税回避の恐れがないと考えられるためです。

では、特定外国関係会社に該当してしまう要件を見ていきます。

① ペーパーカンパニー(実体のない会社)

ペーパーカンパニーとは、以下の2つの要件をいずれも満たす外国関係会社をいいます。

日本企業が海外進出する際には、現地で事務所や工場を設けて営業や生産活動を行っていると思いますので該当するケースはあまりないと思います。

一方で、海外事業から撤退する際に、現地の清算手続きや最終税務調査が長期化してしまい、その間は事業活動を行っていないためペーパーカンパニーに該当してしまうケースがあるので注意が必要です。

撤退時は親会社からの貸付金を債務免除するようなことも多く、海外子会社の債務免除益が日本で合算課税されてしまう可能性もあります。

きし

きし海外事業撤退時のペーパーカンパニー判定に注意しましょう。

② キャッシュボックス(配当や利子などの不労所得が多い会社)

キャッシュボックスとは、以下の2つの要件をいずれも満たす外国関係会社をいいます。

税率が低い国に多額の資金で海外子会社を設立し、配当や利子に対する課税を回避することを防止することが目的です。

③ ブラックリスト国所在法人

租税に関する情報の交換に非協力的な国又は地域として財務大臣が指定する国又は地域に本店を有する外国関係会社をいいます。本記事執筆時点において、ブラックリスト国として指定されている国はありません。

上記のいずれかの法人に該当すると、特定外国関係会社となり、原則として会社単位の合算課税が行われます。

ただし、租税負担割合が27%以上の場合には、日本での合算課税は行われません。

Step4. 経済活動基準の判定

特定外国関係会社に該当しない外国関係会社について、次は「経済活動基準」という判定が待っています。 タックスヘイブン対策税制は、低税率国にビジネス上の合理性がない海外子会社を設立することによる租税回避行為を防止することが主な目的です。そのため、ビジネス上の合理性がある場合には、仮に低税率国に海外子会社があったとしても課税する必要はありません。 このビジネス上の合理性を判定するための基準が経済活動基準です。

経済活動基準とは、以下の複数の基準から構成されます。

- 事業基準 主たる事業が株式保有(統括業務を除く)や無形資産の提供など、一定の事業ではないこと。 このような事業は、日本の内国法人が日本でも行うことが出来る事業であり、わざわざ外国で事業を行う合理性が見出しづらいことから設けられた基準です。

- 実体基準 主たる事業に必要な事務所や工場など(固定施設)を本店所在地に有していること。 固定施設については、所有している場合だけでなく、賃借も含まれます。ただ、事務所などの施設があれば何でもOKというわけではなく、例えばこの基準を満たすためだけにかたちだけビルの1部屋を借りているような場合には、趣旨からして実態基準を満たしているとは言えないでしょう。

- 管理支配基準 本店所在地国において事業の管理、支配及び運営を自ら行っていること。 本店所在地国において、株主総会や取締役会が行われていたり、役員等の職務執行が行われているかどうか、といった点がポイントになります。 他の経済活動基準は数値基準や業種区分で機械的に判定できることが多いですが、この管理支配基準は判断基準が曖昧な部分も多く、税務調査でも争点になることが多いです。

- -1非関連者基準 主として売上又は仕入の50%以上を関連者以外の者と行っていること。 卸売業、銀行業、信託業、金融商品取引業、保険業、水運業、航空運送業、航空機貸付業の場合に適用されます。

- -2所在地国基準 主として本店所在地国で主たる事業を行っていること。 上記以外の業種の場合に適用されます。

非関連者基準と所在国基準で、適用業種が異なる理由を解説します。 非関連者基準の検討が必要なメイン業種は卸売業です。海外の販売子会社が該当するでしょう。

販売活動については、様々な国や地域で行われることが想定されるため、本店所在地国以外で事業を行うこともあり得ます。そのため、所在国基準ではビジネス上の合理性を判断することは難しいです。

一方で、卸売業は海外子会社をあえて商流に介在させることで利益の一部を低税率国に移転することも容易な業種です。そのため、売上や仕入のほとんどをグループ企業と行っているような卸売業の会社については、非関連者基準を設けることで租税回避を防止しています。

また、所在地国基準の検討が必要なメイン業種は製造業です。製造業については、人件費等が安価な海外で製造を行い、そのほとんど日本親会社やグループの販売会社に出荷するということはよく行われます。

そのため、非関連者基準を採用してしまうと、多くのケースで基準に抵触するかたちになってしまい、ビジネス上の合理性を判断することができません。

これらの背景から、非関連者基準よりも、実際に本店所在地国の工場等で製造活動などの事業を行っているかという所在国基準を使用した方が、より実態に即したビジネス上の合理性を判断することができるのです。

経済活動基準を満たしているかどうかと、租税負担割合の水準によって、タックスヘイブン対策税制の課税関係は以下のように変わってきます。

| 経済活動基準 | 租税負担割合 | 課税関係 |

|---|---|---|

| いずれかを満たさない | 20%未満 | 会社単位の合算課税 (対象外国関係会社) |

| 20%以上 | 合算課税なし | |

| 全て満たす | 20%未満 | 受動的所得のみ合算課税 (部分対象外国関係会社) |

| 20%以上 | 合算課税なし |

Step5. 租税負担割合の算定

Step3、Step4で度々出てきた租税負担割合の算定です。Step3、Step4と並行して実施するかたちになります。この数値次第で合算課税の有無が決まるため非常に重要です。 租税負担割合は、以下の算式で求めることとされています。

租税負担割合= 「外国関係会社の各事業年度の所得に対して課税される租税の額(分子)」÷「当該所得金額(分母)」

上記の算式の通り、租税負担割合というのは現地の法定税率ではありません。

各国の法定税率をネットなどで検索して、「自社の子会社がある国は法定税率が20%以上だから大丈夫」と油断していると、合算課税の対象になるケースがあるので注意してください。

それらの金額に対して各種調整を施した結果の数値になります。

分母と分子の主な構成項目は以下の通りです。

| 算式 | 区分 | 内容 |

|---|---|---|

| 分子 | 加算 | ①本店所在地国において課される外国法人税 |

| 加算 | ②本店所在地国以外において課される外国法人税 | |

| 加算 | ③本店所在地国の法令による間接外国税額控除額 | |

| 減算 | ④非課税配当等に係る源泉税 | |

| 分母 | 加算 | ⑤本店所在地国の法令に基づく所得 |

| 加算 | ⑥本店所在地国の法令で非課税とされる所得(受取配当を除く) | |

| 加算 | ⑦損金算入支払配当 | |

| 加算 | ⑧損金算入外国法人税 | |

| 減算 | ⑨益金算入外国法人税 | |

| 加算 | ⑩保険準備金に係る調整 |

基本的には現地の申告書の所得数値等をベースに算定していくかたちになります。

④で配当に係る源泉税を減算しているのは、⑥で対応する現地の受取配当に関しても分母の所得から除くこととしているためです。

⑥について、現地法令で非課税とされている所得に関しては加算することになります。これは、日本の法令にはない非課税所得を認めないための措置です。ただし、受取配当に関して現地で非課税の場合には、これをそのまま日本でも受け入れることとしています。

分母の所得がない場合又は欠損になる場合には、主たる事業に係る収入金額から所得が生じた場合にその所得に対して適用される税率となります。

Step6. 日本での合算課税対象額の集計

Step.5までの検討で外国関係会社の所得に対して合算課税が必要と判定された場合、合算課税対象額の集計を行います。

①会社単位の合算課税のケース

外国関係会社の所得のうち、日本親会社の持分に対応する部分の金額が日本親会社の別表4で加算対象となります。 なお、合算対象となる所得の計算方法は、以下のいずれかの方法をベースとして計算した所得の金額から、子会社の受取配当金や繰越欠損金などを加減算して計算します。

(1)日本法令に準拠して計算する方法

(2)現地法令に準拠して計算する方法

合算対象となる外国関係会社の所得の計算について、日本税法又は現地税法のいずれの法令に準拠しても良いというかたちになっています。

ただし、1度準拠した法令については継続適用が求められており、準拠法令を変更する場合にはあらかじめ所轄税務署長の承認が必要となります。

なお、例えば海外子会社が組織再編を行ったような場合の準拠法令の選択には注意が必要です。組織再編の適格or非適格の判定について、日本税法と現地税法で結果が異なることも多く、その場合、日本税法では非適格再編だが、現地税法では適格再編という結果になることもあります。

そうすると、現地法令に準拠して計算した方が、組織再編の実行による合算課税への所得影響を大きく軽減できる可能性があります。

日本法令か現地法令か、いずれの法令に準拠するかは、今後の事業の動きや各国税法の特徴を踏まえて、慎重に検討する必要があります。

合算課税の対象から子会社が受け取った配当等の額は除かれることになりますが、これには受取配当等の額を記載した明細書を当初申告に添付する必要があるので注意しましょう。(当初申告要件)

合算課税の対象としていなかった外国関係会社について、税務調査で租税負担割合の計算誤り等の指摘を受けた結果、合算課税の対象となった場合には修正申告を行うことになります。

しかし、このようなケースでは、当初申告で合算課税の集計を行っていないため、受取配当等の額の明細書を添付していないことが多いでしょう。

このような場合には、その修正申告の合算課税対象所得の集計において、受取配当等の額を控除することができません。 対策としては、当初申告において合算課税の対象となっていない外国関係会社についても、受取配当等の額の明細書についてはリスクヘッジとして添付しておくことが考えられます。

合算課税対象の所得の計算において、過去7年間の繰越欠損金の金額を控除することができます。この繰越欠損金の控除については確定申告要件がありません。

例えばタックスヘイブン対策税制の適用対象となることを知らず過去において合算申告を行っていなかったり、合算課税対象の所得が欠損であったため別表等の作成を行っていなかった場合でも、繰越欠損金の控除は可能となります。

ただ、過去の当初申告で受取配当等の額の明細を添付していない場合には、繰越欠損金の算定において、受取配当等の額を控除することはできないので注意が必要です。

②受動的所得のみの合算課税のケース

一定の配当や利子等の受動的所得を集計して、日本親会社の別表4で加算調整します。 なお、受動的所得は少額免除規定があり、以下のいずれかに該当する場合は合算課税が不要となります。

- 受動的所得の収入金額が2,000万円以下

- 受動的所得が当該事業年度の外国関係会社の所得金額の5%以下

Step7. 税務申告の添付書類と保存要件

タックスヘイブン対策税制の検討結果を申告書に反映します。タックスヘイブン対策税制用の別表の作成はもちろんですが、他に以下の書類の添付、保存対応が必要になりますので注意しましょう。

| ケース | 必要な対応 |

|---|---|

| 租税負担割合が 20%未満の外国関係会社(特定外国関係会社を除く) 租税負担割合が 30%未満の特定外国関係会社 | 各外国関係会社について以下の書類を申告書に添付 貸借対照表、損益計算書 納税申告書の写し 株主一覧 出資関連外国法人等の株主一覧 |

| 部分合算課税の適用免除を受ける場合の部分対象外国関係会社 | 各外国関係会社について以下の書類を保存(申告に添付は不要) 貸借対照表、損益計算書 納税申告書の写し 株主一覧 出資関連外国法人等の株主一覧 |

| 実態基準又は管理支配基準を満たしている場合(ペーパーカンパニーの判定) | もし税務当局の職員から以下の書類の提示又は提出の依頼があった場合に、期間内に提示又は提出できるようにしておく 実態基準又は管理支配基準を満たすことを明らかにする書類等 |

その他のタックスヘイブン対策税制に関する実務上の論点

その他でタックスヘイブン対策税制に関して実務上よく論点になる事項を解説いたします。

所得の合算タイミング

外国関係会社の所得の合санタイミングについては、外国関係会社の事業年度終了の日の翌日から「4か月」を経過する日を含む内国法人の事業年度となります。

例えば、内国法人が2026年3月決算、外国関係会社が2025年12月決算の場合、4か月後は2026年4月であるため、内国法人の2027年3月決算の申告に、外国関係会社の2025年12月決算に基づく所得を合算するかたちになります。

令和7年度税制改正で「2か月」が「4か月」に伸びたものの、現地税法の確認や複雑な調整計算を行う必要があるため、油断せずに早めに作業に着手しておきたいところです。

日本の税務申告期限までに現地の税務申告数値が確定しない場合

諸外国に比べて日本の税務申告期限はかなり早いです。そのため、日本の税務申告期限までに、現地の税務申告の数値が固まらないケースも発生します。

この場合は、租税負担割合や合算所得金額については適正に見積もった額で申告を行い、現地の税務申告の数値が固まった段階で修正申告もしくは更正の請求を行うのが実務的な対応かと思います。

所得の合算が翌期になる場合の税効果会計への影響

日本親会社の決算期の翌期に外国関係会社の所得が合算される場合、日本親会社の翌期の課税所得の増加要因になります。そのため、日本親会社の繰延税金資産の回収可能性を判断する際の翌期の見積課税所得への反映を忘れないようにしたいところです。

個人のタックスヘイブン対策税制の注意点

タックスヘイブン対策税制は日本の居住者(個人)が外国関係会社の株式等を保有している場合も対象になります。 個人がタックスヘイブン対策税制の適用対象となった場合には、外国関係会社の所得が雑所得として課税されます。雑所得は総合課税であるため、金額によっては税率が非常に高くなります。

また、日本の親法人がタックスヘイブン対策税制の適用対象となる場合には、日本の親法人において海外で納付した外国法人税について外国税額控除が適用できますが、個人の場合には外国法人税を所得税の外国税額控除の対象にすることができません。

海外にプライベートカンパニーを持っていたり、同族会社の海外子会社の株式を社長個人が直接保有しているような場合には、個人のタックスヘイブン対策税制にも十分注意する必要があります。

まとめ

タックスヘイブン対策税制の仕組みや具体的な検討手順について解説いたしました。

タックスヘイブン対策税制の検討を行っておらず税務調査で指摘された場合、追加の納税に加えて加算税や延滞税も発生します。

また、うちは中小企業だから関係ない、と思っていても、現地の事業活動の状況や租税負担割合によっては、中小企業も問答無用でタックスヘイブン対策税制の適用対象になります。

改めて今一度、自社の全ての海外関係会社について、租税負担割合や経済活動基準などの検討を行い、タックスヘイブン対策税制の適用対象となるかどうかを総点検しましょう。

検討方法について、本記事に記載しきれなかった細かな注意点も多数あり、検討にあたっては国際税務に強い税理士に関与してもらうことをおすすめします。

お気軽にお問い合わせください

マロニエ会計事務所では、「タックスヘイブン対策税制(外国子会社合算税制)」に関するご相談を積極的にお受けしております。貴社の状況に応じ、以下のような支援が可能です。

- 外国関係会社の該非判定支援

貴社が保有する海外子会社が、税制の適用対象となる「外国関係会社」に該当するかどうかを株式保有関係(直接・間接・実質支配)から判定します。 - 経済活動基準の充足性検討と適用リスク診断

海外子会社の事業実態が、事業基準・実体基準・管理支配基準等の「経済活動基準」を満たしているかを多角的に分析し、適用リスクを診断します。 - 租税負担割合の計算とシミュレーション

法定税率とは異なる、複雑な調整を要する「租税負担割合」を正確に計算し、合算課税のボーダーライン(20%等)を超えるか否かをシミュレーションします。 - 合算課税所得の計算支援

税制の適用対象となった場合に、日本で合算すべき所得金額を、現地法令または日本法令に準拠して正確に計算します。 - 税務申告書(別表)の作成と添付書類の準備支援

タックスヘイブン対策税制に関する法人税申告書(別表十七関係)の作成、及び根拠資料となる各種添付書類の準備をサポートします。

貴社の海外子会社の状況や事業内容に合わせ、最適な税務対応策をご提案します。

きし

きし「うちの海外子会社が対象になるか知りたい」「租税負担割合の計算が正しいか不安」「経済活動基準を満たしているか専門家の視点で見てほしい」といった具体的なご相談はもちろん、「これから海外進出を検討しているが税務リスクが不安」といった初期段階のご相談も歓迎しております。

初回のご相談やお見積もりも無料で承っておりますので、ぜひお気軽にご連絡ください。

\ 24時間受付しております!/