きし

きしこんにちは。製造業の固定資産管理に強い、栃木・宇都宮のマロニエ会計事務所です。

固定資産の管理と聞いて、どんなイメージをお持ちでしょうか?

「経理の細かい仕事でしょ?」と思われるかもしれません。

しかし、特に製造業にとっては、全くそうではないのです。

多くの会社では、難しい会計ルールを守る「帳簿の管理」と、現場にある「モノの管理」が別々になりがちです。

ですが、この2つは本来、密接に連携されるべきものなのです。

この記事では、製造業の社長や工場長、担当者の方が抱える固定資産管理の悩みをスッキリ解決します。

- まず、何かを買ったときに「経費」か「資産」かを見分ける最初のステップから。

- 次に、多くの人が迷う「修繕費」と「資本的支出」の違いを、製造現場の例を交えてご紹介します。

- さらに、帳簿だけでなく、工場にある機械や金型を実際にどう管理していくか、具体的な方法もご紹介します。

最後には、ITツールを使った賢い管理術や、生産ラインの変更といった製造業ならではの課題まで、固定資産にまつわる全てを、専門家として分かりやすく解説していきます。

マロニエ会計事務所では、製造業に特化した税務・会計サービスをご提供しています。

固定資産と経費の判定基準|10万円・20万円・30万円の壁を徹底解説

会社で何かを買ったとき、そのお金を「今年の経費」として一気に計上するのか、それとも将来にわたって会社に貢献する「資産」として計上し、何年かに分けて経費にしていく(これを減価償却といいます)のか。

この判断は、会社の利益や税金の額を決める、最初の、そして一番大事な分かれ道です。

製造業の固定資産とは?機械装置・金型・治工具の分類方法

固定資産とは、会社が商品を売るためではなく、ビジネスの土台として長期間(基本は1年以上)使い続けるモノや権利のことです。すぐに売れて現金になる商品や製品(これらは「流動資産」といいます)とは、はっきり区別されます。

固定資産は、大きく分けて3つのタイプがあります。

- 有形固定資産

- 無形固定資産

- 投資その他の資産

会社で買ったものがどれに当てはまるかを知ることが、正しい管理の第一歩です。

有形固定資産

目に見える、形のある資産です。土地、建物はもちろん、製造業にとっては機械装置、金型、治工具、社用車、パソコンや机などがこれにあたります。ここで大事なのは、建物や機械のように時間とともに価値が減っていく「減価償却資産」と、土地のように価値が減らない「非減価償却資産」があることです。

無形固定資産

形はないけれど、法律で守られたり、お金を生み出したりする権利や価値のことです。例えば、生産管理ソフトやCADソフトなどのソフトウェア、特許権などが含まれます。

投資その他の資産

上の2つに当てはまらない、投資や長期的なお付き合いのために持っている資産です。取引先の株や、長期の貸付金、ゴルフ会員権などがこれにあたります。

10万円未満は即経費|工場設備購入時の判定基準

資産か経費かを判断する最初の基準は、買ったときの値段(取得価額)です。

原則として、10万円未満のもの、または1年以内に使えなくなってしまうものは、固定資産にせず、買ったその年の経費として一気に処理できます。このときの勘定科目は「消耗品費」などが一般的です。

ここで気をつけたいのが「取得価額」の中身です。

取得価額には、モノの値段だけでなく、それを仕事で使えるようにするために直接かかった費用も全部含みます。具体的には、送料、設置費用、買ったときの手数料などです。

これらの費用を足した合計額で10万円以上かどうかを判断しないと、間違えてしまう可能性があるので注意しましょう。

10~20万円の設備なら一括償却|償却資産税が非課税になる特例

10万円以上20万円未満のものを買った場合、「一括償却資産」という便利な特例が使えます。

そして、この制度の大きなメリットがもう一つ。

一括償却資産にすると、地方税である償却資産税がかからなくなります。

償却資産税は毎年1.4%かかる税金なので、長い目で見るとこの節税効果はバカにできません。

きし

きしこの特例は、会社の規模に関係なく、すべての会社が使えるうれしい制度です。

中小企業なら絶対知っておきたい「少額減価償却資産の特例」

中小企業のために、もっとパワフルな節税の特例が用意されています。それが「少額減価償却資産の特例」です。これを使うと、なんと30万円未満のものを買った年に、その全額を経費として計上できてしまいます。

ただし、この特例を使うには、いくつかの条件があります。

- 対象となる会社:青色申告をしている中小企業など。

- 資本金の条件:資本金が1億円以下の会社。

- 従業員数の条件:従業員が500人以下の会社。

- 親会社の条件:大企業に100%支配されている子会社などは対象外です。

- 年間の上限額:この特例を使えるのは、年間合計で300万円まで。300万円を超えた分は、通常のルールで減価償却します。

この特例は、買った年の利益を大きく減らせるので節税効果は抜群ですが、注意点もあります。一括償却資産と違って、この特例で経費にしたものは償却資産税の対象になります。

実務の落とし穴:消費税と「1個」の数え方

金額で判断するとき、絶対に知っておきたい実務のポイントが2つあります。

消費税の扱い

取得価額に消費税を含めるかどうかは、会社の経理のやり方で決まります。

- 税抜経理:損益計算書などの決算書を税抜金額で作成している会社は、税抜きの金額で判断します。

- 税込経理:損益計算書などの決算書を税込金額で作成している会社は、税込みの金額で判断します。 この違いは、結果に大きな差を生むことがあります。例えば、税抜き28万円のパソコン(消費税10%で税込30万8,000円)を買ったとします。

税抜経理の会社なら「30万円未満」なので中小企業の特例が使えますが、税込経理の会社だと「30万円以上」となり、通常の固定資産として何年もかけて減価償却しなければなりません。節税を考えるなら、税抜経理のほうが有利なことが多いと言えるでしょう。

「1個」の数え方

金額の判断は、「通常取引される1つの単位」ごとに行います。例えば、応接セットのように椅子とテーブルがセットで売られ、セットで使うものなら、そのセット全体で金額を判断します。

一方で、パソコン本体とモニターを別々に買って、それぞれが単独でも使える場合は、別々に判断するのが一般的です。この単位の分け方は、実際の使い方に合わせて合理的に判断する必要があります。

買った値段で変わる!固定資産の会計・税務処理

| 取得価額 | 呼び方/処理方法 | 対象企業 | 年間上限額 | 償却資産税 |

| 10万円未満 | 消耗品費など | 全ての事業者 | なし | 対象外 |

| (買った年に全額経費) | ||||

| 10万円以上 20万円未満 | ① 通常の減価償却 | 全ての事業者 | なし | 対象 |

| (法律で決まった年数で償却) | ||||

| ② 一括償却資産 | 全ての事業者 | なし | 対象外 | |

| (3年で均等に経費化) | ||||

| ③ 少額減価償却資産の特例 | 中小企業者等 | 300万円 | 対象 | |

| (買った年に全額経費) | ||||

| 20万円以上 30万円未満 | ① 通常の減価償却 | 全ての事業者 | なし | 対象 |

| (法律で決まった年数で償却) | ||||

| ② 少額減価償却資産の特例 | 中小企業者等 | 300万円 | 対象 | |

| (買った年に全額経費) | ||||

| 30万円以上 | 通常の減価償却 | 全ての事業者 | なし | 対象 |

| (法律で決まった年数で償却) |

工場設備の修理費用|修繕費と資本的支出の見分け方と節税ポイント

会社の資産を維持するためにかかるお金が、すべて「修繕費」としてその年の経費にできるわけではありません。

中には、資産の価値を高める「資本的支出」と見なされ、新しく資産を買ったのと同じように扱われることがあります。この区別は、税務調査でもよくチェックされるポイントなので、しっかり理解しておくことが大切です。

基本の考え方:「元に戻す」か、「価値を上げる」か

この2つを見分ける一番のポイントは、その支出が資産にどんな効果をもたらしたか、です。

修繕費

資産の状態を維持したり、壊れた部分を元の状態に戻すためにかかったお金です。例えば、工場の壊れた窓ガラスの交換、機械の故障部品の取り替え、色あせた壁の塗り直しなどがこれにあたります。これは、資産の状態をマイナスからゼロに戻すイメージです。修繕費は、払った年の経費として全額計上できます。

資本的支出

資産の価値をアップさせたり、使える期間(耐用年数)を長持ちさせたりするためのお金です。例えば、工場の増築、生産能力を向上させるための機械改造、安全装置の設置などがこれです。

これは、資産の状態をゼロからプラスにするイメージですね。資本的支出と判断されたお金は、経費ではなく資産として計上し、何年にもわたって減価償却で少しずつ経費にしていきます。

この判断は、請求書の名前(例えば「補修工事」)ではなく、あくまでも実際のどのような支出を行ったかという「中身」で判断することが重要です。

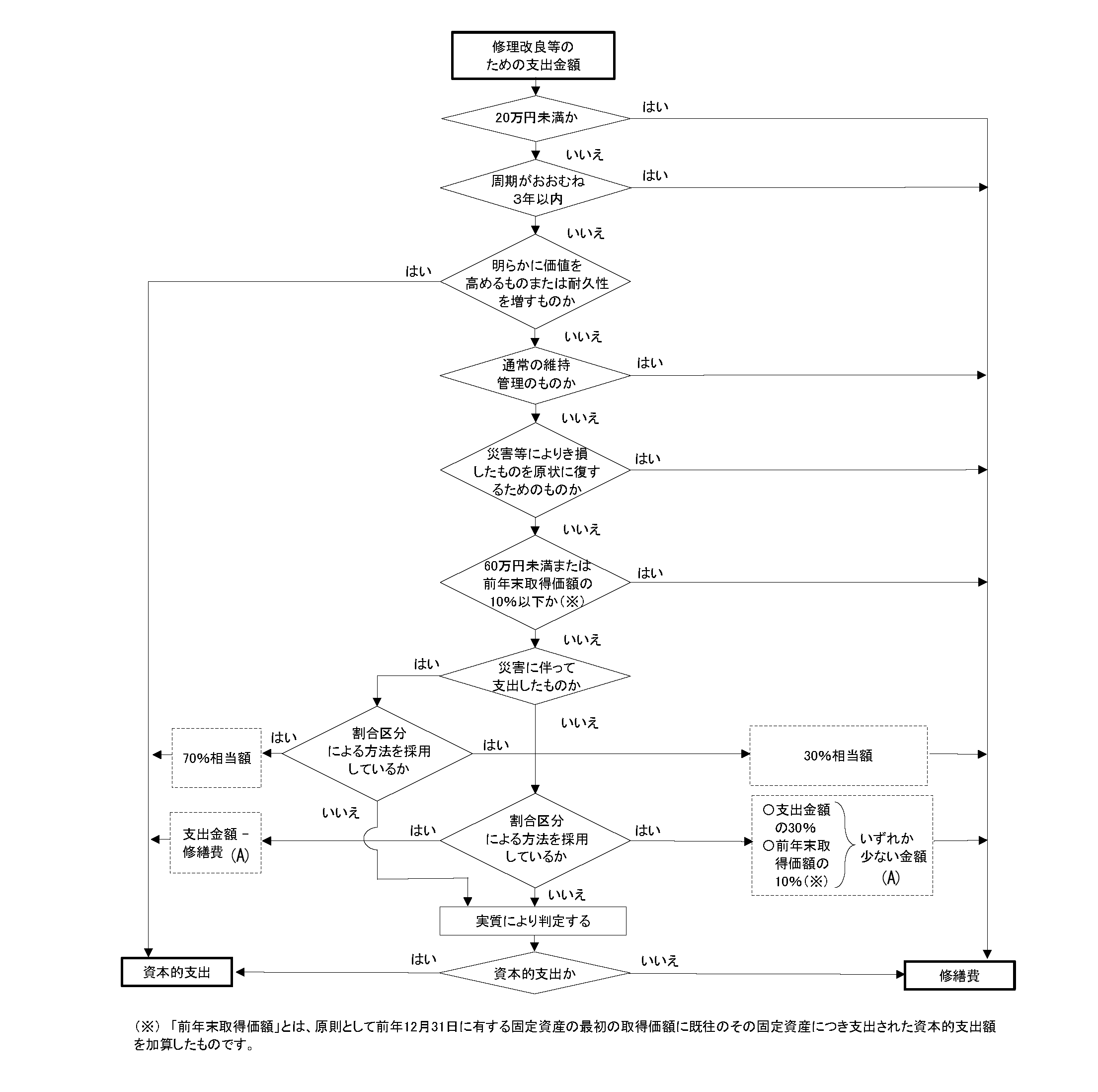

迷ったときの形式的な判断基準(フローチャートで簡単チェック)

実際には、どちらか判断に迷うケースも多いものです。そこで国税庁は、分かりやすいように形式的な基準を設けてくれています。このフローチャートに沿って判断すれば、多くのケースで素早く安全に処理できます。

資本的支出 vs 修繕費 判断フローチャート

フローチャートのうち、主要な項目を以下で解説します。

- かかった費用は20万円未満ですか?

-

はい → 修繕費として処理してOKです。

たとえ明らかに価値が上がったとしても、金額が20万円未満なら修繕費にできます。これは「少額なものは細かく問わない」という考え方です。

- (20万円以上の場合)その修理は、だいたい3年以内の周期で定期的にやっていますか?

-

はい → 修繕費として処理してOKです。

定期メンテナンスの一環と見なされるため、20万円以上でも修繕費になります。

- (上のどちらでもなく、判断に迷う場合)かかった費用は60万円未満ですか?

-

はい → 修繕費として処理してOKです。

これは、判断に迷ったときのための便利な基準です。

- (60万円以上で、まだ判断に迷う場合)かかった費用は、その資産を買った値段の約10%以下ですか?

-

はい → 修繕費として処理してOKです。

資産全体の価値から見れば、支出の影響が小さいと見なされるからです。

こんな時どうする?製造現場の具体例と実務のポイント

形式的な基準だけでは判断しにくい、製造業でよくあるケースを見ていきましょう。

機械装置のメンテナンス

オーバーホール(分解修理)

通常の性能を維持するためのオーバーホールは修繕費です。しかし、その際に性能を大幅に向上させる部品に交換した場合、通常の部品との差額が資本的支出になります。例えば、標準部品が50万円で、高性能部品が80万円なら、50万円は修繕費、差額の30万円が資本的支出です。

安全装置の設置や環境対策設備の導入

法律対応や安全確保のために、既存の機械に安全装置を取り付けたり、公害防止のための設備を追加したりする費用は、資産の価値を高めるものとして資本的支出に該当します。

生産管理ソフトウェアのアップデート

法改正対応

法律の変更に対応するためのアップデートは、ソフトが機能を維持するために必要なので、修繕費として扱われます。

機能追加

新たな生産管理モジュールを追加するようなバージョンアップは、資産の価値を上げたと見なされ、資本的支出になります。

修繕と資本的支出が混在する場合

一つの工事に、修繕費と資本的支出の両方の要素が含まれていることはよくあります。

一番良いのは、工事業者からもらう見積書や請求書で、修理の部分と価値を上げた部分の内訳がはっきり分かれている場合です。その内訳通りに、それぞれを修繕費と資本的支出に分けます。

どうしても分けられない場合の最終手段として、会社が継続して使うことを条件に、かかった費用の30%を修繕費、残りの70%を資本的支出として処理することが認められています。

この分野は、会社側(なるべく経費にしたい)と税務署側(資産に計上して経費を少なくしたい)の考えが衝突しやすいポイントです。だからこそ、支出の中身を客観的に証明できる工事の仕様書、見積書、写真などの証拠をしっかり保管しておくことが、将来の税務調査に備える上で非常に重要になります。

機械・金型の現物管理|棚卸しから管理ラベルまで実務の進め方

固定資産の管理は、帳簿の数字を合わせるだけではありません。会社が持っている資産を、モノとしてしっかり守り、うまく活用するための大切な経営活動です。

工場の機械管理が重要な理由|盗難防止と生産効率向上

なぜ、わざわざ手間とコストをかけてまで、モノを一つ一つチェックする必要があるのでしょうか。その目的は多岐にわたります。

財産を守る

盗難や紛失、社員による不正な持ち出しや私的な利用を防ぐ、最も基本的な活動です。特に海外の工場では固定資産の盗難も非常に多く発生します。

仕事の効率を上げる

必要なモノがどこにあって、どんな状態で、誰が使っているかを正確に知ることで、資産を無駄なく使ったり、必要な部署へ移動させたりできます。

納期の関係で工場ではその固定資産を追加で新規購入してしまいましたが、場所が初めから特定できていれば、そのような無駄な固定資産の購入は発生しなかったでしょう。

決算書の信頼性を高める

帳簿には載っているのに実際にはない不明資産や、モノはあるのに帳簿に載っていない簿外資産をなくします。これにより、減価償却費や固定資産税の計算が正確になり、銀行や株主からの信頼が高まります。

情報漏洩のリスクを減らす

特にパソコンやサーバーなどのIT資産をなくすと、会社の重要な情報が漏れる大事件につながりかねません。

金型などの製造設備が盗まれると、顧客商品の仕様設計が漏洩してしまう可能性もあります。厳しい現物管理は、情報セキュリティを守るための重要な一部です。

製造業向け固定資産台帳の作り方|金型・治工具の管理項目

現物管理のスタート地点であり、中心となるのが「固定資産台帳」です。これは、会社にあるすべての固定資産の情報をまとめて管理する、いわば「資産の戸籍謄本」のようなものです。

税理士さんが固定資産台帳を作成しているケースもあると思いますが、固定資産の型番や年式が一切記載されておらず、「金型」や「トヨタ 社用車」など、ざっくりとした情報しか記載されていない固定資産台帳を良く見かけます。

そうならないためにも、以下のような情報を固定資産台帳に登録して、現物管理にも有効活用できる台帳を作りましょう。

識別情報

資産番号:資産一つ一つにユニークな番号をつけます。同じものが複数ある場合は、枝番などで区別します。

資産名:「プレス機」だけでなく、「メーカー名・型番」まで具体的に書いておくと、後で探しやすくなります。

会計情報

買った日、買った値段、耐用年数、償却方法など、減価償却の計算に必要な情報。

現物管理情報

使い始めた日:実際に仕事で使い始めた日。減価償却はこの日からスタートします。

設置場所:「第一工場 プレスライン」のように、どこにあるかを具体的に書きます。

管理部署・使用者:誰がその資産の管理に責任を持つのかをはっきりさせます。

ライフサイクル情報

修理の履歴、移動の履歴、捨てた日(除却・売却日)、処分の方法など、資産が会社に来てからなくなるまでの出来事を記録します。

製造業に欠かせない金型や治工具は、数も多く、所在場所も多岐に渡ることから、特に丁寧な管理が求められます。固定資産台帳には、基本的な情報に加えて、以下のような製造業ならではの項目を追加すると、コスト管理や品質維持に役立ちます。

- メンテナンス履歴:いつ、どんな修理や手入れを行ったかの記録。

- 所有者:自社所有か、客先からの貸与品(有償・無償)かの区別。客先からの預かり品は自社の資産ではありませんが、管理責任は発生します。

- 貸与先:自社所有の金型を協力工場に貸し出している場合、その貸与先を記録します。

帳簿とモノをつなぐ|管理ラベルの上手な使い方

固定資産台帳という「情報」と、実際の「モノ」を結びつけるのが「管理ラベル(資産管理シール)」です。

きし

きし私が在籍していた工場では、数千個ある固定資産全てに、漏れなくラベルを貼り付けていました。

ラベルに何を書くか:ラベルには情報を詰め込みすぎず、資産を特定できる最低限の情報に絞るのがコツです。一般的には「会社名」「資産番号」、そして棚卸しを楽にするための「バーコードやQRコード」を載せます。

ラベルの素材と貼る場所:工場で使う機械には、油や熱、摩擦に強いラミネート加工されたラベルや、金属製のプレートなどが向いています。さらに大事なのが、貼る場所のルール化です。「機械の正面から見て右上」のように全社でルールを統一しておくと、棚卸しのときにラベルを探す時間が大幅に減り、作業効率が劇的に上がります。

工場での固定資産棚卸し実務|バーコード活用と効率化のコツ

実地棚卸とは、年に1〜2回、すべての固定資産を実際に目で見て確認し、その存在、場所、状態を固定資産台帳の記録と照らし合わせる作業です。

実地棚卸というと在庫(棚卸資産)のイメージが強いですが、特に大企業の製造業になると固定資産の実地棚卸も必ず行っています。

フェーズ1:準備

計画とマニュアル作り:棚卸しの責任者や担当者、スケジュールを決めます。特に、帳簿と現物にズレがあったときにどうするかなどを書いた、詳しい「棚卸マニュアル」を作り、事前に担当者全員で共有することが成功のカギです。

棚卸表の作成:固定資産台帳から、工場ごと・ラインごと・部署ごとに並べ替えた「棚卸表」を作ります。こうすることで、移動を最小限にして効率よく作業できます。

フェーズ2:実施 (カウント)

モレなくダブりなく調査:各エリアを「上から下へ、左から右へ」といった決まったルールで、隅々まで調査します。

数え間違いを防ぐ工夫:確認が終わった資産には、小さな付箋やシールを貼るなどして、一目でわかるようにします。これで、確認漏れや二重カウントといった単純なミスを防げます。

ズレの記録:現物の管理ラベルと棚卸表を照らし合わせ、もしズレがあればその場で詳しく記録します。

フェーズ3:事後処理

原因調査:見つかったすべてのズレについて、徹底的に原因を調べます。「見つからない」と諦める前に、他の工場に移動していないか、倉庫に眠っていないか、修理に出していないか、などを追跡します。

台帳の修正:調査結果をもとに、固定資産台帳を「今の本当の姿」に直します。

社長への報告と改善:棚卸しの結果は、会社の管理体制が健全かどうかを示す大事な成績表です。社長に結果を報告し、見つかった問題点を直すための改善につなげます。

固定資産管理の効率化|システム導入と生産ライン変更時の対応方法

これまでの基本をしっかり押さえた上で、さらに効率化と管理レベルの向上を目指すことができます。

ITツールを活用したり、資産の一生を見据えた戦略的な考え方を取り入れたりすることで、固定資産管理を単なるコスト部門から、価値を生み出す部門へと変えていくことが可能です。

効率化の切り札|固定資産管理システムの活用

資産の数が少ないうちはExcelでも管理できますが、会社が大きくなるにつれて、すぐに限界が来ます。

専用の固定資産管理システムを使えば、減価償却の自動計算、税務申告書の作成支援、会計ソフトとの連携などが可能になり、業務は劇的に楽になります。現物の写真や契約書を紐づけて管理できるシステムなら、会計管理と現物管理の連携が実現します。

最先端のモノ管理|RFID導入のメリット・デメリット

棚卸し作業の効率を究極まで高める技術として、「RFID」が注目されています。これは、電波を使ってICタグの情報を触らずに読み書きする技術です。

メリット

- 一気に読み取り:複数のICタグを一度に読み取れるため、棚卸し時間を劇的に短縮できます。

- 見えなくてもOK:タグが箱やキャビネットの中にあっても読み取りが可能です。

デメリット

- 高コスト:ICタグやリーダーの単価がバーコードに比べて高く、初期導入コストが大きな負担となります。

- 電波が苦手な環境がある:電波は金属に反射し、水に吸収される性質があります。そのため、金属製の棚や機械が多い工場などでは、読み取り精度が落ちることがあります。

ライフサイクルの終焉|除却・売却の正しい手続き

固定資産のライフサイクルの最後の段階である「処分」も、正しい手続きと会計処理が必要です。

正式な手続きを踏む:資産を捨てるのは、現場の判断で勝手に行ってはいけません。正式な申請書や稟議書で、責任者の許可を得るプロセスが、社内のルールとして不可欠です。

除却(捨てる・スクラップにする):資産を廃棄した場合、その時点での帳簿上の価値を「固定資産除却損」として損失計上します。廃棄証明書(マニフェスト)などの証拠を必ず保管しましょう。

また、税務調査では実際に固定資産が廃棄されたかどうかを非常に気にします。そのため、廃棄業者の廃棄作業に立ち会って、廃棄の瞬間を写真に収めておくことも重要です。

きし

きし私は工場経理部時代に、固定資産の廃棄には毎回立ち会って写真撮影を行っていました。

売却(売る):売れた値段と帳簿上の価値を比べて、儲かったか損したか(固定資産売却益・損)を計算します。また、グループ間で固定資産を譲渡する場合には、譲渡価格が税務上の適正金額になっているかもチェックが必須です。

特定の製品の生産が中止になり、そのために使っていた専用の機械や金型が不要になることがあります。しかし、解体や廃棄に多額の費用がかかるため、そのまま工場に放置されているケースも少なくありません。

そんなときに検討したいのが「有姿除却(ゆうしじょきゃく)」です。これは、現物はそのままの姿で残しておきながら、帳簿上だけ資産をなくして損失として計上できる税務上の特別な制度です。

今後、その資産を事業で使う可能性が全くないことが条件で、税務調査では論点となりやすいのですが、処分費用をかけずに節税できる有効な手段となり得ます。選択肢としてぜひ覚えておくことをおすすめします。

私も、過去に撤去に数千万円の費用がかかる資産で、何年も倉庫に放置されていた固定資産を有姿除却した経験があります。

「眠っている資産」を叩き起こせ!遊休資産の活用法

遊休資産とは、会社が持っているけれど、今は仕事で使われていない資産(例えば、稼働を停止した生産ラインや機械)のことです。

何が問題か:遊休資産は、利益を生まないのに、固定資産税や維持管理費、保険料といったコストだけがかかり続ける、いわば「眠れる負債」です。

会計・税務上の注意点:遊休状態の機械でも、会計上は減価償却が必要です。しかし、この減価償却費は売上に対応しないため「営業外費用」として処理されます。さらに税務上は、いつでも稼働できるようにメンテナンスされていない限り、原則として経費(損金)とは認められません。

つまり、会計上は費用なのに、税金の計算上は費用と認められず、税負担が減らないという事態が起こりうるのです。これは社長として絶対に知っておくべき重要なポイントです。

固定資産管理と「製造原価」の、切っても切れない関係

製造業の社長にぜひご理解いただきたいのが、固定資産管理、特に減価償却が「製造原価」に直結しているという事実です。工場の建物や機械装置の減価償却費は、多くの場合「製造間接費」として扱われ、製品一つひとつのコスト(製造原価)に割り振られます(これを「配賦」といいます)。

つまり、どの機械をどれだけ使うか、耐用年数をどう設定するかといった固定資産管理の判断が、製品の原価を左右し、ひいては価格競争力や利益率にまで影響を及ぼすのです。固定資産管理は、単なる経理の仕事ではなく、コスト競争力を高めるための重要な経営戦略の一部と言えます。

まとめ|製造業の固定資産管理を成功させる3つのステップ

工場の機械や金型をどう取得し、どう管理し、どう処分するか。その一つ一つの判断が、納税額だけでなく、製品の原価、生産効率、そして会社の競争力そのものを左右します。

固定資産管理を強化することにより、会社は単にコストやリスクを管理するだけでなく、資産の稼働状況を正確に把握し、戦略的な設備投資を行ったり、遊休資産を収益に変えたりといった、価値を生み出す「攻めの経営管理」へと進むことができます。

きし

きしこの記事でご紹介した知識が、皆さんの製造現場に合った管理体制を築き上げる一助となれば幸いです。

マロニエ会計事務所では、製造業に特化した税務・会計サービスをご提供しています。

お気軽にお問い合わせください

マロニエ会計事務所では、「製造業の固定資産管理」に関するご相談を積極的にお受けしております。貴社の状況に応じ、以下のような支援が可能です。

- 固定資産と経費の判定支援

工場設備や機械装置の購入時に、適切な会計処理と節税効果の高い特例適用をご提案します。 - 修繕費と資本的支出の区分指導

機械のオーバーホールや設備改良時の税務上の取扱いを適切に判断し、税務調査に備えた証拠書類の整備をサポートします。 - 固定資産台帳の作成・見直し

製造業特有の金型・治工具・生産設備を含む包括的な台帳作成と、現物管理との連携体制構築を支援します。 - 棚卸し実務の効率化支援

工場での固定資産棚卸し手順の標準化と、管理ラベル・バーコード活用による業務効率化をご提案します。 - 遊休資産・有姿除却の税務対応

生産中止に伴う専用設備の処理方法や、処分費用をかけずに行える有姿除却の適用可否を検討し、適切な手続きを支援します。 - 固定資産管理システム導入のアドバイス

貴社の規模や業務フローに適したシステム選定から、会計ソフトとの連携まで包括的にサポートします。

貴社の工場規模や設備の種類、現在の管理状況に合わせ、最適な固定資産管理体制をご提案します。

きし

きし「工場の機械管理を効率化したい」「金型の減価償却を見直したい」「設備投資の税務メリットを最大化したい」といった具体的なご相談はもちろん、「固定資産管理が煩雑で何から手をつけていいかわからない」「税務調査が不安」といった初期段階のご相談も歓迎しております。

初回のご相談やお見積もりも無料で承っておりますので、ぜひお気軽にご連絡ください。

\ 24時間受付しております!/